Lutamos pela simplificação do processo de impostos que hoje se tornou monstruoso, exigindo 50 a 60 funcionários por empresa, em tempo integral, um absurdo.

Isto porque nosso sistema tributário adotou o conceito de Valor Adicionado a partir dos Impostos Pagos.

O que isto quer dizer?

Isto significa somar os impostos pagos de toda e cada uma das milhares de notas fiscais emitidas pela empresa. Esta é a primeira etapa.

Para evitar a cumulatividade dos impostos, permite-se a empresa deduzir todos os impostos pagos nas compras feitas de fornecedores externos. Isto significa achar, identificar, digitar e somar os impostos de cada uma das milhares de notas fiscais emitidas pelos fornecedores de sua empresa. Parece fácil?

Faça agora esta tarefa você mesmo. Embaixo estão 3 notas fiscais das 15.000 notas de compra de uma empresa e você terá que anotar e somar cada um dos vários tipos de impostos que ela já pagou.

Viram o problema? Nada padronizado, confuso, erros? Agora continue.

E tem mais. Dependendo do Estado onde foi comprado, se é importado ou não, se é de um setor incentivado ou não, o imposto tem tratamento diferenciado. Uma trabalheira e tanto!

Professor, o uso de um Imposto sobre Valor Agregado (IVA) seria muito adequado para o país. Mas continuaria com problemas com guerra fiscal enquanto um Estado pudesse dar incentivos que influenciassem no imposto a ser recolhido nos outros Estados.

Por exemplo: se o Estado de SD cobra 15% de ICMS e o de AJ cobra 17%, não há problema para as empresas. Instala-se em qualquer um dos dois, paga uma alíquota padrão de ICMS entre Estados (digamos 12%) e ao mandar seus produtos para outro Estado, paga-se a diferença (3% de AJ para SD, e 5% de SD para AJ). Assim, elas podem usar outros critérios mais técnicos para sua instalação.

Mas se o Estado de AJ resolve dar isenção de ICMS, ao exportar seus produtos para SD, passa a pagar somente a diferença (3%). Aí não tem IVA que resolva.

Nenhuma solução para guerra fiscal é possível sem alterar a cobrança de imposto sobre produção (cobrado na origem) para um imposto sobre o consumo (cobrado no destino).

Neste caso, AJ poderia dar a isenção que quisesse, ao chegar em SD, seria cobrado exatamente o IVA na alíqota de SD.

Outra vantagem imensa seria o fato de que inverteria a tendência de os Estados mais ricos ficarem mais ricos, e os mais pobres ficarem mais pobres, o que traz a imensa redistribuição de investimentos que o Governo Federal tem que fazer, deixando todo mundo insatisfeito.

Rafael,

Engana se. Nao ha mais transporte de impostos de um Estado ao outro. Se estado A cobra zero de icms o produto fica mais barato e ponto final. O estado B que compra do esatdo A nao precisa pagar a diferenca, nem fica sabendo quanto icms pagou no estado A.

Teremos que eleger administradores principalmente para os cargos dos ditos representantes do povo (deputados e vereadores).

Infelizmente, o legislativo sempre emperra as boas ideas.

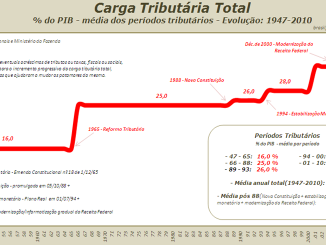

A reforma tributária que você sugere poderia reduzir drasticamente a burocracia e os custos para as empresas, já que hoje em dia bilhões e bilhões são perdidos no nosso ineficiente sistema tributário. Agora quanto a comparação entre São Paulo e os estados nordestinos, e falo como nordestino, se há melhor administração estadual aqui, o setor onde isso ocorre é na arrecadação tributária, porque enquanto em Minas, São Paulo e Rio de Janeiro a carga tributária estadual está entre 8% e 10% do PIB estadual, em estados como Pernambuco e Ceará a carga tributária estadual atinge 13% do PIB.

Então… o grande problema é jurídico. Seria necessário extinguir ICMS, IPI e ISS… Mas como combinar isso com a “autonomia” financeira de estados (principalmente) e municípios? O que o professor sugere? Simples mudança de fundo de participação parece ser inconstitucional…

Por favor, prof., elabore a idéia

Abs

Professor, a Resolução 22/1989 do Senado Federal continua em vigor, motivo pelo qual está sendo votada a nova resolução de unificação das alíquotas de produtos importados. Ela estabelece as aliquotas a serem usadas em operações interestaduais, de 7% ou 12%.

O imposto continua sendo cobrado no destino, não na origem (o que acabaria com quase todos os problemas atuais).

O Estado de destino cobra apenas a diferença entre a alíquta interestadual e sua própria alíquota.

É um problema grande para os Estados que produzem pouco, porque além de importar os bens a serem consumidos (ao invés de produzir, deixando o emprego na), a maior parcela do imposto sobre o “consumo” ficava no produtor.

Se o imposto for subsidiado pelo Estado produtor (ou importador), em forma de incentivo fiscal, paga-se apenas a diferença, e abre sempre espaço para guerras fiscais.

De fato, minha proposta implica imposto cobrado na origem, para custear a infraestrutura necessária para a produção.

Estados que recebem muitos repasses do Governo Federal, tem uma vantagem adicional quando o imposto é cobrado no destino. Ganham duas vezes. Mas voce acha isto justo?

Você acertou na mosca. No fundo seria o fim do IPI ICMS e todos os impostos que são compensados por valor adicionado, e o rei ficaria nú.

O imposto de valor adicionado seria de 40% da produção, num único imposto.

Ter 50 impostos diferentes permite esconder este fato.

Na verdade, professor, os Estados recebem mais repasses porque arrecadam menos de ICMS. É uma compensação por esta distorção.

Em nenhum lugar do mundo se tributa a produção (leia-se origem). Em nenhum outro lugar do mundo teria surgido um imposto como o IPI, que tributa a industrialização, a agregação de valor. Somente o consumo é tributado, e é assim que os impostos sobre valor agregado são cobrados no restante do mundo. Por isso cobra-se imposto de importação, mas muito raramente de exportação.

Na origem, já teríamos o imposto de renda e a própria renda distribuída na produção. Os lugares mais pobres (tanto Estados quanto municípios), que não produzem, apenas compram de fora, ficam ainda mais pobres, pois além de perder os recursos, perdem também os tributos. Nosso sistema atual é perverso ao deixar os lugares pobres mais pobres e os ricos mais ricos.

Esse também é um dos motivos da grande concentração de população em capitais e antigos centros regionais. As únicas cidades que se criam são aquelas que aparecem em torno de polos agrícolas (cujos produtos geralmente são isentos de impostos sobre a produção).

Além disso, os repasses do Governo Federal, criado para diminuir esta distorção, são muito menores que a diferença de arrecadação que os Estados tem. E todo ano aumento o clientelismo entre estes Estados e o Governo Federal para a distribuição destes recursos.

Outra complicação da cobrança na origem é o aumento da burocratização. Se fosse cobrado no destino, nem precisaria compensar nada quando o produto fosse exportado. Simplesmente ninguém pagaria imposto.

Sem contar guerras fiscais, que comentei anteriormente.

ótimo conteudo – sucessos

Caro Steve

Isto nunca vai ser implantado e nem sequer discutido.

Com a evidence simplificação, os fiscals iriam viver do que?