Lessons From Lincoln, Grant, Cleveland And McKinley On The Economic Crisis

Ele vale também para o Brasil, embora nunca tivéssemos um Presidente que entendesse o mínimo de como conceder crédito, algo importante na minha opinião.

Quem quiser seguir os meus artigos dirigidos para o público do exterior, é so clicar Following, que você receberá os poucos artigos que escrevo.

Normalmente critico os americanos, e é interessante ler as pauladas que eu levo. Eles não aceitam críticas, jamais.

1 2

Professor, muito interessante o artigo…

Concordo com o seu ponto de vista, mas também é óbvio que não podemos simplesmente ignorar as melhorias de processos que tivemos nos últimos anos, principalmente com a “revolução dos softwares”, que vieram para ajudar a decisão, tornando-a muito mais rápida, proporcionando um ganho de tempo bastante significativo aos gestores.

Só não podemos realmente deixar os sws substituírem a decisão.

Muitas vezes, os gestores tomam decisões com base apenas no que estão vendo nas telas dos sistemas, esquecendo-se do conhecimento prévio que eles próprios têm do assunto, sem contar que, muitas vezes, essas telas não contêm as informações relevantes das quais eles precisam.

É sempre importante fazer as pessoas entenderem o que um sistema automatizado se propõe a fazer, pois costumo dizer que o computador é burro, inteligente é o homem que o opera e/ou que o programou. E pessoas cometem erros!

Considero que mais importante do que decorar uma fórmula, por exemplo, é entender como se chegou a ela. Pergunte às pessoas se elas sabem deduzir a fórmula da equação do segundo grau!!! A grande maioria não sabe…

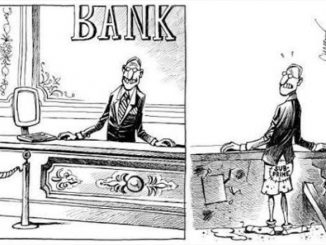

Com relação ao assunto específico, os bancos (e demais empresas), com o aumento da concorrência, e aumento da pressão por resultados, foram automatizando / simplificando seus processos decisórios, de forma bastante compreensível, e alguns até tiveram sua saúde financeira depreciada.

Os reguladores, sempre atentos, foram revendo e melhorando seus regulamentos procurando disciplinar o assunto (exemplo mais recente: Basiléia).

Essa conjunção de fatores levou a um círculo vicioso, pois, como os Bancos Centrais começaram a exigir cada vez mais capital – é claro que a intenção dos reguladores é sempre aprimorar os controles, para evitar situações indesejáveis – os bancos, principalmente nos EUA, para maximizar seus lucros, pois os acionistas exigem retorno satisfatório sobre seu capital (a essência do capitalismo), e as margens lá são muito deprimidas, preferiram agilizar mais suas decisões, sacrificando, por exemplo, uma melhor qualidade do crédito em favor de maiores volumes, e os reguladores, atentos, vão agindo novamente…

Agora, os bancos têm uma chance de ouro de melhorarem seus processos decisórios, com Basiléia II e III (aliás, desde Basiléia I, eles poderiam ter desenvolvido sistemas próprios de riscos – alguns fizeram isto) e, sem dúvida, eles devem aproveitar e “voltar a estudar”, parafraseando uma advogada que ficou famosa estes dias.

E também anseio o dia em que um técnico de verdade, e não um político, seja nosso presidente.

Abraços, professor.